Veileder for bruk av skatteinsentivordningen i Orgbrain

Kapitler i denne delen

Veileder for bruk av skatteinsentivordningen i Orgbrain

Innledning

Personlige skattytere som investerer i aksjeselskaper, enten direkte eller indirekte gjennom et investeringsselskap, kan få et fradrag i alminnelig inntekt på inntil 1 million kroner per år.

I Orgbrain får oppstartselskap som er omfattet av skatteinsentivordningen tilgang til en løsning som hjelper med å beregne, og rapportere, hva selskapets investorer kan ha krav på av fradragsberettigede innskudd ved nyinvestering i selskapet.

Kort fortalt fungerer løsningen i Orgbrain som følger:

- Aksjeeierboken i Orgbrain må være oppdatert med årets hendelser.

- Løsningen viser en tabell med investorer og mulig skattefradrag ut fra kapitalforhøyelsene i løpet av året.

- Administrator må gjennomgå tabellen, og bekrefte hvor mye som skal tilordnes hver investor.

- Når tabellen er ferdigstilt og lagret vil den automatisk bli benyttet som grunnlag ved rapportering av aksjonærregisteroppgaven fra portalen.

Krav for å motta skatteinsentiv

For at personlige skattytere skal kunne få fradrag i alminnelig inntekt ved nyinvestering i oppstartsselskap, må alle krav beskrevet i skatteloven § 6-53 og i Skatte-ABC under temaet «Aksjer – aksjeinnskudd i oppstartsselskap» være oppfylt.

Krav til selskapet

- Aksjeselskap yngre enn 7 år (norsk AS eller tilsvarende EØS)

- Årlig lønnsgrunnlag minst kr 400 000, færre enn 25 årsverk

- Driftsinntekter og balansesum på maks kr 40 millioner

- Kan ikke være i «økonomiske vanskeligheter», jf. EU-forordning nr. 651/2014 artikkel 2 (18)

- Ikke hovedsaklig passiv kapitalforvaltning

- Stiftelsen/kapitalforhøyelsen må være registrert i Foretaksregisteret det aktuelle året

- Må innrapportere fradrag og investorer til Altinn (RF-1086)

- Kan årlig motta maks kr 5 millioner under ordningen

Krav til investor

- Kun for første investering (stiftelse/kapitalforhøyelse) av en helt ny investor

- Ikke for ansatte – men kan være styremedlem

- Aksjene må eies i minst tre hele år uten utbytte/kapitalnedsettelse

- Direkte investering eller indirekte via et investeringsselskap

- Et mellomliggende investeringsselskap må levere «matchende» RF-1086, der fradrag fordeles til personlige eiere etter eierandel

- Minsteinvestering på kr 30 000, maks kr 1 million per år

Løsning i Orgbrain

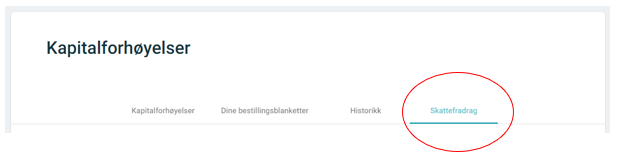

I venstremenyen klikker du på Eiere -> Kapitalforhøyelser. Deretter får du mulighet til å velge Skattefradrag.

Klikk så på riktig år og knappen «+ Legg til».

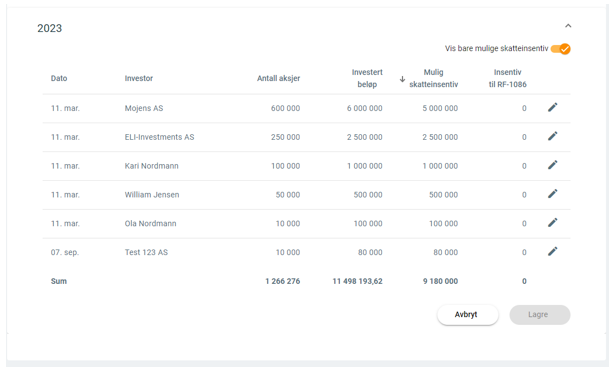

Du får nå opp en tabell med utkast til rapportering basert på stiftelse og kapitalforhøyelser som er lagt inn i portalen. Kolonnen «Mulig skatteinsentiv» er basert på om det er en ny investor, størrelsen på investeringen, at det er en maksimal grense for insentivgrunnlag per investor (kr 1 million per personlig investor, kr 5 millioner per investringsselskap.

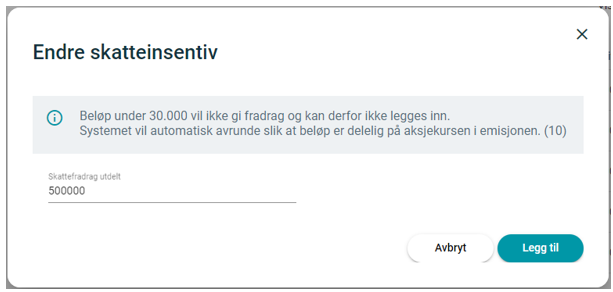

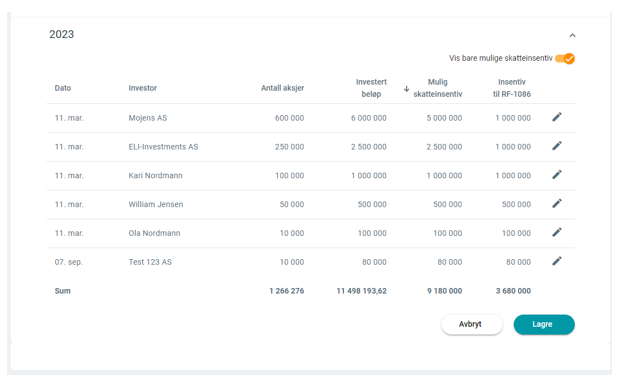

I eksemplet over er summen av «Mulig skatteinsentiv» på kr 9 180 000. Da selskapet maksimalt kan tildele kr 5 000 000 til sammen på alle aksjonærene må beløpet fordeles på de investorene som oppfyller kravene til skatteinsentiv. Beløp under 30 000 gir ikke rett til deltakelse i ordningen, og skatteinsentivbeløpet per personlig investor kan ikke overstige kr 1 million. Ingen personlige skatteytere kan motta høyere grunnlag enn investeringen de har gjort.

Dersom personlige investorer har gjort en indirekte investering via et aksjeselskap (holdingselskap/investeringsselskap), har de direkte personlige eierne av holdingselskapet forholdsmessig krav på fordeling etter eierandelen i investeringsselskapet. Det vil si at dersom det er flere eiere bak et selskap som foretar en investering på over kr 1 million, kan det tildelte skatteinsentivbeløpet overstige kr 1 million da beløpet skal fordeles på flere personlige skattytere.

OBS: Dersom det er investert via et slikt mellomliggende investeringsselskap, må det selskapet også informere om skatteinsentivordningen når de sender inn sin aksjonærregisteroppgave (RF-1086). Det skal benyttes hendelsesstype «Fradrag for investering i oppstartsselskap» i post 23 for alle investeringsselskapets personlige eiere som kan kreve fradraget i sin skattemelding. Dato og klokkeslett må være identisk med det som er oppført i oppstartsselskapets aksjonærregisteroppgave. Dersom det er flere personlige eiere i investeringsselskapet, skal fradragsgrunnlaget fordeles etter deres eierandel.

Dersom et selskap i løpet av året har fått investeringer fra flere investorer som til sammen utgjør kr 5 millioner, må selskapet fordele dette der det blir gjort avkortninger. Noen selskaper velger her å tildele maks beløp til de som investerer først, mens andre velger å fordele pro rata på alle nye investorer i løpet av året. Det kan være en fordel å avklare dette i forkant, for å unngå misforståelser i kommunikasjonen med potensielle investorer.

Det er oppstartsselskapets ansvar å kvalitetssikre om alle krav er oppfylt og fordele insentivgrunnlagene på investorene ved å fylle ut feltene i kolonnen «Insentiv til RF-1086». Dette feltet fyller du ut ved å klikke på pennen til høyre i tabellen. Du vil da få opp en boks der du kan legge inn det skatteinsentivbeløpet som skal tildeles den konkrete investoren.

Når tabellen er ferdigstilt og lagret vil den automatisk bli benyttet som grunnlag ved rapportering av aksjonærregisteroppgaven fra portalen. Det er post 9 på selskapsnivå og post 23 på aksjonærnivå som blir påvirket av dette.

Rapportering av aksjonærregisteroppgaven fra portalen gjøres fra Eiere -> Aksjeeierbok -> tre prikker-menyen oppe til høyre -> Altinn (RF-1086).

Gå til veileder for skatterapportering (RF-1086) i Orgbrain

Her kan du lese mer om hvordan man går frem for å gjøre en emisjon/kapitalforhøyelse.